Репо з облігаціями

На фондовому ринку існує один досить простий спосіб підвищити прибутковість вкладень в облігації. Для цього необхідно використовувати позикові кошти для збільшення обсягу угоди з облігаціями, що дозволить збільшити прибуток. Щоб оперативно залучити кредит для інвестицій в облігації на фондовому ринку є операція РЕПО.

РЕПО (від англійського слова repo - repurchase agreement) - це угода, при якій цінні папери продаються і тут же укладається угода про їх зворотний викуп за заздалегідь обумовленою ціною. За своєю суттю, угода РЕПО це не що інше, як надання кредиту під заставу цінних паперів. Але, тільки якщо в разі кредиту за використання грошових коштів нараховується відсоток, то у випадку з угодою РЕПО відсоток «зашитий» в викупної вартості цінного паперу. Тобто назад вам її доведеться викупити за вартістю, збільшеною на відсоток використання кредитних коштів. На фондовому ринку це дуже популярна операція і вона проводиться з такими фінансовими інструментами як: акції (топ 50 найбільш ліквідних цінних паперів), ОФЗ, корпоративні облігації, єврооблігації.

Корпоративні облігації - це більше 180 цінних паперів з ломбардного списку БанкаУкаіни з кредитним рейтингом емітента не нижче BBB-. Операції РЕПО з цінними паперами можливі розрахунками, як в рублях, так і в доларах, і євро.

Існують деякі обмеження з операціями РЕПО, це обмеження по мінімальній сумі лота РЕПО:

- для з акціями це 1 млн. руб. (За винятком 27 цінних паперів) або 10000 USD / EUR;

- для ОФЗ - 1 млн. руб. або 50000 USD / EUR;

- для єврооблігацій - 50000 USD / EUR;

- для корпоративних облігацій номінованих у валюті - 10000 USD / EUR.

З гривневими корпоративними облігаціями угоди РЕПО проводяться обсягами від 1-го лота, тобто найчастіше це від 1000 руб.

Сам механізм, за допомогою якого можна збільшити прибутковість від вкладень в облігації, виглядає наступним чином. У інвестора є облігації в портфелі, наприклад, Газпрому. Він укладає угоду РЕПО за цими цінними паперами під заставу облігацій, отримує кошти на суму трохи меншу, ніж обсяг його первісної угоди, і на отримані кошти знову купує облігації того ж або іншого емітента. Потім, по купленим вдруге облігаціях, інвестор знову укладає угоду РЕПО і знову отримує грошові кошти, ще трохи менше. Таким чином, подібну процедуру можна проводити по колу в кілька разів, до тих пір, поки поточна кредитний ліміт не наблизиться до мінімальної суми лота. Ефект даної операції заснований на різниці процентних ставок по операції РЕПО і по облігаціях. Поки ставки по РЕПО будуть нижче прибутковості облігацій, дана операція буде вигідною для інвестора. У свою чергу, різниця між ставками РЕПО і прибутковістю облігацій заснована на тимчасовій вартості грошей. РЕПО - це короткострокове кредитування під заставу цінних паперів, облігації ж - це, як правило, довгострокове запозичення.

Таким чином, тут необхідно відзначити якісь ризики є в даній схемі. Вибудовуючи подібну «піраміду РЕПО», інвестор, по суті, використовує ефект «кредитного плеча», збільшуючи свої інвестиції за рахунок позикових коштів контрагента. При цьому він приймає на себе ризик зміни процентної ставки за угодою РЕПО. Купуючи облігацію, інвестор фіксує для себе прибутковість, яка до погашення облігації вже не зміниться. У випадку ж із угодою РЕПО - це короткострокове кредитування, тому завжди є ризик зміни процентної ставки.

Якщо в разі негативних подій на ринку, ставки за операціями РЕПО перевищать зафіксовану інвестором прибутковість по облігаціях, дана модель почне приносити збитки.

У той же самий час ринок ставок на грошовому ринку не такий турбулентний, як ринок акцій, тому в разі зростання ставок буде час вийти з угод РЕПО і зберегти свою прибутковість.

Тепер давайте на конкретному прикладі розглянемо, як можна за рахунок ефекту «кредитного плеча» збільшити прибутковість по облігаціях.

Для прикладу візьмемо облігацію Альфа-Банку БО-14, код RU000A0JUUA1. Поточні параметри облігації такі:

- погашення - 30.08.2029 р .;

- прибутковість до погашення становить 12,09%;

Параметри угоди РЕПО будуть такі:

- ставка за угодою РЕПО - 11,78%,

- дисконт - 13%.

Дисконт означає те, що ми під заставу облігацій отримаємо суму на 13% меншу, ніж сума поточної оцінки позиції.

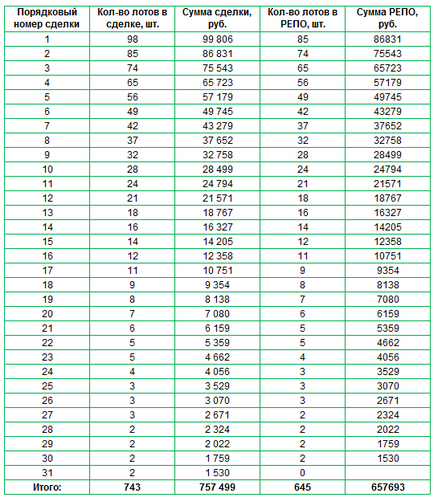

Капітал інвестора становить 100 000 руб. На цю суму інвестор може придбати 98 лотів облігацій Альфа-Банк БО-14, сума операції складе 99806 руб. Далі інвестор укладає угоду РЕПО на 98 лотів облігацій і отримує суму 86831 руб. з дисконтом 13%. Далі операція повторюється по колу. Результати даних розрахунків наведені в таблиці.

Тобто таким чином, можна пройти коло з 31 угоди, наростивши позицію по облігаціях до 757 499 руб.

Обчислюємо відсоток по операціях РЕПО. Сума в перерахунку з річного відсотка виходить рівної 77 476 руб. Сума отриманого доходу за сумарною позиції облігації буде дорівнює 91 581 руб. в перерахунку з відсотків річної прибутковості. Звідси легко можна обчислити підсумкову прибутковість, отриману на початковий капітал інвестора, вона складе 14,11% річних.

Але в реальних торгах на біржі також обов'язково варто враховувати комісію брокера і біржі по операціях. В даному випадку комісія брокера з обороту складе 265 руб. комісія біржі 76 руб.

Якщо врахувати всі реальні витрати торгових операцій, то підсумкова прибутковість за цими операціями скоротиться до 13,76% річних.

Можна зробити висновки, що дана стратегія дії на ринку облігацій досить успішно працює і може приносити підвищену прибутковість інвесторові в умовах досить низьких ставок РЕПО, що в свою чергу безпосередньо залежить від ключових облікових ставок кредитування БанкаУкаіни і ставок на ринку міжбанківського кредитування. Адже чим більше буде різниця між ставками по РЕПО і прибутковістю облігацій, тим ефективніша буде дана стратегія.

Вдалих Вам інвестицій!