Кредит в ринковій економіці, формування рівня ринкових процентних ставок

Механізм формування ринкової ставки відсотка може бути представлений таким чином:

I = r + e + RP + LP + MP,

де r - реальна ставка відсотка по «безризиковим операціям» в разі, коли рівень інфляції очікується нульовим;

e - премія, еквівалентна рівню інфляційних очікувань на термін боргового зобов'язання;

(R + e) - безризикова ставка відсотка за борговим зобов'язанням, включає реальну ставку відсотка по «безризиковим операціям» і премію на очікуваний рівень інфляції до моменту погашення боргового зобов'язання;

RP - премія за ризик неплатежу, яка визначається в першу чергу кредитоспроможністю позичальника;

LP - премія за ризик втрати ліквідності;

MP - премія за ризик з урахуванням терміну погашення боргового зобов'язання.

Інфляційні очікування (е) надають особливий вплив на рівень позик-ного відсотка, про що свідчить практика всіх країн, що здійснюють перехід від адміністративно-планової економіки до ринкових відно-ям. Це відноситься і кУкаіни.

Розрізняють номінальну і реальну ставки відсотка. Взаємозв'язок між ставками може бути представлена наступним виразом:

де i - номінальна, або ринкова, ставка відсотка;

r - реальна ставка відсотка;

e - темп інфляції.

Тільки в особливих випадках, коли на грошовому ринку немає підвищення цін (е = 0), реальна і номінальна відсоткові ставки збігаються. Формула може служити для наближеного визначення номінальної процентної ставки і дає прийнятні результати тільки при невеликих значеннях r і Е.В іншому слу-чаї застосовується інший підхід, з урахуванням необхідності компенсації і по Нара- неушкодженої сумі плати за кредит.

Номінальна процентна ставка визначається за формулою:

i = (1 + r) (1 + e) - 1 = r + e + re.

Актуальність поділу номінальної та реальної відсоткових ставок визна-виділяється тим, що саме реальна процентна ставка відіграє важливу роль при прийнятті рішень про інвестиції. Причому необхідно підкреслити, що при фор-мування ринкової ставки відсотка має значення саме очікуваний темп інфляції в майбутньому з урахуванням терміну погашення боргового зобов'язання, а не факти-чна ставка інфляції в минулому. Взаємозв'язок між індексом інфляції і номінальними процентними ставками по короткострокових кредитах вУкаіни показана на рис. 4.3.

Мал. 4.3. Взаємозв'язок між індексом інфляції і номінальними процентними

ставками по короткострокових кредитах вУкаіни

Разом з тим в окремі періоди може скластися ситуація, коли реаль-ні процентні ставки по кредитах мають негативне значення.

Рівень інфляційного знецінення грошових коштів за рік досяг 68%. Таким чином, реальні процентні ставки мали від'ємне значення в розмірі близько 26,2%.

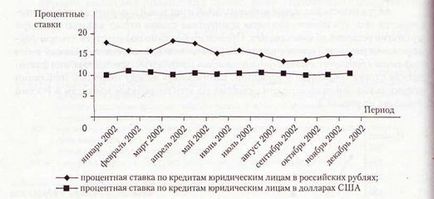

Роль інфляційних очікувань в формуванні рівня позичкового відсотка підтверджує і зіставлення рівня процентних ставок за короткостроковими кре-дітам банків, наданих в рублях і іноземній валюті. Про це свідчать дані наведеного нижче графіка (рис. 4.4): різниця у рівні процентних ставок по кредитах українських комерційних банків в рублях і іно-дивною валюті визначалося насамперед інфляційними очікуваннями відно-сительно рубля і долара США.

Мал. 4.4. Порівняльна динаміка процентних ставок по кредитах українських комерційних банків юридичним особам в українських гривнях і доларах США

Розмір премії за ризик неплатежу (RP) визначається в першу чергу кре-дітоспособностью позичальника, а також особливостями об'єкта кредитування. Її рівень можна виразити у вигляді різниці між процентними ставками за борговими зобов'язаннями позичальників (емітентів), що мають різну рейтингову оцінку (в порівнянні з найвищою), за умови зіставити-мости інших параметрів боргових зобов'язань.

Величина премії за ризик втрати ліквідності (LP) залежить від ймовірності втрати борговим зобов'язанням ліквідності, тобто можливості його обміну на готівку грошові кошти без втрати вартості. У разі якщо боргове зобов'язання котирується на ринку, має високу поточну ліквідує-ність і ймовірність її втрати незначна, премія за ризик втрати ліквідує-ності стосовно зазначеного боргового інструмента мінімальна. В іншому випадку, коли, наприклад, боргове зобов'язання невеликої фірми неліквідне, інвестори зацікавлені в отриманні певної премії в якості компенсації за «розставання» з ліквідним активом.

Природа виникнення премії за ризик з урахуванням терміну погашення довго-вого зобов'язання (МР) визначається, по-перше, більшою складністю прогнозування подальшого руху процентних ставок по довго-терміновим борговим зобов'язанням в порівнянні зі ставками по короткострокових-ним борговими зобов'язаннями. Крім того, кредитор відмовляється від само-самостійності споживання грошових коштів на більший термін і, следо-вательно, розраховує на більш істотний рівень компенсації. Як приклад такої премії зазвичай призводять різницю в процентних ставках (прибутковості) за державними цінними паперами з різними термінами погашення.