Що таке іпотечний сертифікат участі (ісу)

Жарти про закабаленні іпотекою вже давно гуляють по інтернету: тут і «іпотека на півстоліття», і людина в трусах біля дверей банку з підписом «він виплатив іпотеку», і багато іншого. Дійсно: брати кредит на 20-30 років, виплачуючи досить пристойний щомісячний внесок і переплачуючи в результаті дуже істотну суму (як відсоток на залишок боргу протягом всього терміну погашення заборгованості) бажаючих мало, особливо в ситуації, коли раптова криза може позбавити тебе роботи. Але що, якщо подивитися на ситуацію з іншого боку? Банкам, що роздає іпотечні кредити, необхідні гроші, причому чим більша сума виданих кредитів, тим менше у банку ліквідність в поточний момент, не дивлячись на отримання пристойного відсотка з часом. При цьому деяка цінний папір, що засвідчує частку її власника у праві власності на іпотечне покриття, була б хорошим активом для сторонніх вкладників - ризиків майже ніяких (тому що якщо позичальник перестає платити, то як правило позбавляється квартири), а відсоток вище середнього по банківськими вкладами. Бо комфортними іпотечні умови не назвеш.

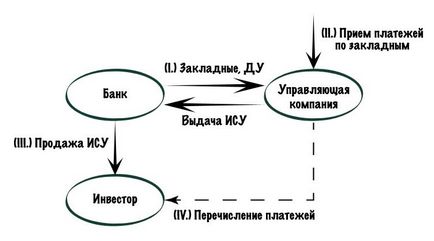

За своєю суттю іпотечні сертифікати вельми схожі на ПІФи, проте вигідно відрізняються від них гарантованою прибутковістю. Юридично все виглядає наступним чином. Пул заставних, отриманих банком від іпотечних позичальників, продається керуючої компанії (переходить під її довірче управління). При цьому банк відновлює ліквідність. КК під отримані заставні випускає ІСУ і продає їх інвесторам. Весь грошовий потік, що приходить з цього пулу, надходить до інвесторів, які придбали іпотечні сертифікати. Якщо якийсь позичальник не платить за заставною, то КК зазвичай звертається в коллекторное агентство - так як запорукою є квартира, інвестиції в іпотечні сертифікати участі досить надійно захищені. За іншою схемою відбувається обмін: банк передає заставні КК, а вона випускає під них ІСУ і віддає сертифікати банку, який сам займається їх продажем (проте дивіденди інвестори все одно отримують від КК); цей варіант виглядає так:

Випуск іпотечних сертифікатів участі можливий в разі дотримання наступних умов:

розмір їх емісії не повинен перевищувати загальної вартості всіх іпотечних активів;

термін їх звернення не повинен перевищувати термін дії договору про іпотечний кредит;

загальна вартість всіх випущених емітентом сертифікатів не повинна перевищувати 50-кратного розміру капіталу емітента;

мінімальний обсяг випуску сертифікатів має бути не менше суми, еквівалентної ста тисячам євро за курсом Національного Банку.

Основним недоліком ІСУ є те, що прибутковість по ним може виявитися менше планованої (тому що залежить від того, наскільки пунктуально погашаються платежі), але ризик втрати основної суми інвестицій в іпотечні сертифікати вкрай малий. Так як пули нерідко складаються з тисяч заставних, хороша диверсифікація знижує ризик недоотримання доходу. Крім того, низька ліквідність сертифікатів (можливо тимчасова) і одвічний ризик економічної нестабільності вУкаіни також знижують ціну цього довгострокового (по суті два десятка років) інвестиційного інструменту.