Що означає зниження запасів золота на біржі comex

Складські запаси золота і поставки

Так що, якщо ви зробили замовлення на поставку, це не означає, що приїде вантажівка DHL і вивалить золото на галявину перед вашим будинком. Більш того, JPMorgan ні до чого тримати «досить» золота на своєму ліцензованому складі для поставки за контрактами, які залишилися відкритими після дня повідомлення, так як він може поставити золото з іншого ліцензованого складу.

Зрештою, якщо учасник торгів коли-небудь виявиться не в змозі здійснити поставку, для вирішення таких ситуацій існують спеціальні правила. Наприклад, це можуть бути «форс-мажорні» ситуації. У разі реального дефолту кліринговий центр відшкодує грошовий еквівалент базисного товару покупцеві, але він не зобов'язаний здійснювати поставку базисного товару. Правила на цей рахунок можна подивитися у відповідному документі.

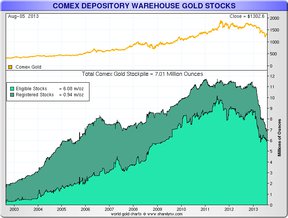

Загалом, багато тонкощів. Нижче подано діаграму з складських запасів COMEX протягом минулого десятиліття. Розгляньте її докладно - вона дійсно містить цінну інформацію, як ми далі пояснимо.

Натисніть на картинку для збільшення

Складські запаси золота на біржі COMEX

Запаси золота і тенденція ринку

Розглянемо твердження про те, що скорочення складських запасів сприятливо для ціни золота. Нам видається, що ця ідея заснована на змішуванні золота з промисловими товарами, наприклад, міддю. Оскільки запаси міді, як правило, достатні для задоволення попиту протягом декількох місяців, скорочення запасів міді може бути сигналом про наближення дефіциту. Мідь в основному буває «під кінець», т. Е. Це цілком знеособлений сировинної або проміжний (в разі мідних катодів) виробничий товар, який використовується для отримання інших виробничих або споживчих товарів. Оскільки на поверхні є запас тільки на кілька місяців, скорочення складських запасів міді може бути бичачим знаком для цього товару.

Золото - в першу чергу грошовий метал, і лише дуже мала його частина використовується в промисловості. По суті, золото, здобуте за всю історію, існує і понині. Отже, коли золоті запаси на складах COMEX скорочуються, це лише означає, що золото перемістилося зі сховища А в сховище Б, що знаходиться в іншому місці. Це ні бичачий, ні ведмежий знак, це нічого не означає. Ціна золота не залежить від того, де воно зберігається.

Золото існує в різних формах. Ювелірні вироби, золоті монети, невеликі злитки і нарешті, злитки «надійної поставки» вагою приблизно 400 унцій кожен. Цю форму золота воліють центральні банки і великі інвестори. Стандартний розмір і форма дозволяють легко складувати золото, і при вазі 12,5 кг злитки не надто важко переносити. Звичайно, цілком можливо, що золото в такій формі буде переплавлене на афінажних завод для виготовлення, наприклад, золотих монет, в залежності від конкретних умов короткострокового попиту і пропозиції для певних форм золота.

Отже, «там» як і раніше стільки ж золота, скільки і раніше, воно просто перемістилося з одного сховища в інше, ймовірно, перейшовши до іншого власника.

Ця зміна власника збіглася з наступним: набагато нижчі ціни на золото і різке зниження торгових коротких нетто-позицій і відповідно, спекулятивних довгих нетто-позицій на золотих ф'ючерсах COMEX.

Крім того, в цей же час помітно просіли інші привертають загальну увагу запаси, а саме, золоті авуари індексного фонду GLD.

Натисніть на картинку для збільшення

Під час бичачого ринку золота запаси як COMEX, так і GLD невпинно росли, як і торговельні короткі нетто-позиції і спекулятивні довгі нетто-позиції на золотих ф'ючерсах. І все це змінилося, як тільки почалося недавнє зниження ціни золота.

Слід зауважити, що, оскільки GLD - це відкритий пайовий інвестиційний фонд, його запаси в основному змінюються через арбітражних операцій: коли акції фонду торгуються зі знижкою по відношенню до базисного металу, уповноважені учасники будуть проводити короткі продажі металу і купувати акції фонду. Після цього вони отримають метал за допомогою погашення акцій. І навпаки, якщо акції торгуються вище номіналу, вони будуть купувати метал і одночасно проводити короткі продажі акцій. Потім вони створять нові «кошика» акцій, поставляючи куплений ними метал фонду. Очевидно, що акції GLD будуть продаватися вище номіналу тільки в разі дуже високого попиту на них, тобто, коли інвестори, які бажають придбати золоті позиції через GLD, виявляють велику наполегливість, ніж ті, хто хоче зменшити свою участь або займає ведмежу позицію.

На основі сказаного можна зробити деякі висновки. По-перше, коротка торгова позиція на золотих ф'ючерсах щонайменше частково хеджирует запаси, що знаходяться на складах COMEX. Тому скорочення коротких торгових позицій відбулося одночасно зі зменшенням запасів.

По-друге, запаси і COMEX, і GLD можна розглядати як відображення в мініатюрі загального інвестиційного попиту на золото (особливо попиту на Заході). Таким чином, збільшення запасів, як правило, збігається з бичачими фазами, а зменшення - з ведмежими фазами. Тобто вони є індикаторами настроїв. З огляду на, що нарощування і скорочення запасів, описане вище, збіглося з бичачим і ведмежим ринком, відповідно, маємо емпіричне підтвердження цього твердження, на додаток до того, що ми можемо логічно зробити висновок з арбітражних операцій GLD.

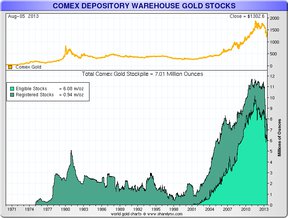

За графіком, на якому представлені золоті запаси COMEX за дуже довгий період, можна бачити, що абсолютно те ж саме відбувалося під час попередніх бичачих і ведмежих ринків, починаючи з моменту, коли в 1975 році володіння золотом знову стало законним для громадян США.

Натисніть на картинку для збільшення

ЗапасиCOMEXс початку вільної торгівлі золотом. Збільшення запасів приблизно збігаються з бичачим ринком, зменшення запасів з ведмежим ринком

Правильний висновок, отже, полягає в тому, що скорочення запасів просто відображає ведмежий ринок і є його супутнім індикатором. Його можна вважати бичачим тільки в тому випадку, якщо припустити, що зниження ціни золота і відповідне зменшення активів GLD і запасів COMEX було надмірним і отже, знову змінить напрямок. (Знову ж зауважимо, що зміна обсягу запасів як таке ніяк не повинно впливати на ціну золота - не кажучи вже про те, що неважливо, де зберігається золото - мова йде про дуже малих кількостях в порівнянні із загальним розміром ринку. Як зазначалося вище, в кращому випадку це можна вважати відображенням настроїв інвесторів.) Іншими словами, можна очікувати, що думка учасників ринку знову зміниться в майбутньому, і що попит на золото в цілому, включаючи його найважливіший елемент, а саме, попит на резервування, знову зросте.

Не можна зробити оцінку на основі спостережень за змінами запасів на конкретних складах. Замість цього необхідно скласти думку про наступні фактори:

1. розміри шкоди, заподіяної центральними банками на сьогоднішній день (тобто, його ймовірний ефект в майбутньому) 2. ймовірний напрямок політики центральних банків в майбутньому (включаючи зростання грошової маси) і сприйняття їх ринком, 3. ймовірний напрямок реальних процентних ставок, 4 . майбутні зміни кредитних спредів, і в більш загальному плані, стан економічної впевненості, 5. крутизна кривої прибутковості, 6. бажання людей збільшувати або зменшувати заощадження, 7. ймовірне майбутнє напрямок обмінного курсу долара США, 8. швидкість росту д фіціта федерального бюджету, і 9. ймовірність інших подій, які можуть порушити впевненість ринку (наприклад, можливе відродження боргової кризи Єврозони або загальне зниження довіри грошовим і / або податковим директивним органам).