Примусове стягнення заборгованості за кредитами

Кредит міцно увійшов в наше життя, як для фізичних, так і для юридичних осіб. Тепер це невід'ємна частина сучасних цивільних правовідносин на ринку фінансових послуг. Багато громадян і підприємства вдаються до послуг банків, кредитних установ і інших організацій, що надають послуги в сфері кредитування.

порядок стягнення

Якщо останній не в змозі самостійно і добровільно повернути позику, банк має право ініціювати примусове стягнення заборгованості. Така процедура здійснюється в досудовому порядку або в процесі судового провадження. Існує безліч нюансів примусового повернення коштів по кредиту, які часто невідомі пересічному обивателю. Щоб знати не тільки свої обов'язки, а й права, фізичним і юридичним особам важливо зрозуміти, як стягують заборгованість.

На початковому етапі банк намагається стягнути заборгованість власними силами, викликаючи позичальника на контакт, змінивши графік платежів, призупинивши нарахування пені, реструктуризувавши кредит.

Всі перераховані вище дії є правом, але не обов'язком банку і відбуваються на його розсуд в залежності від поведінки боржника. Якщо конфлікт не вдалося вирішити мирно, на етапі досудового провадження банк може звернутися в колекторське агентство, щоб стягнути заборгованість по кредиту.

колекторські агентства

В даний час робота колекторських агентств недостатньо врегульована законодавством, тому останні не гребують ніякими методами в досягненні своїх цілей. Нерідко їм несвідомо допомагають громадяни, які недостатньо обізнані про свої права, допускаючи беззаконня і кримінально карані діяння по відношенню до себе. Такий правовий нігілізм дорого обходиться позичальникові і його рідним.

Тому важливо запам'ятати, що на досудовому етапі пріоритетним завданням банку та колекторських органів є плідна співпраця з позичальником, яке допоможе останньому в повній мірі виконати свої зобов'язання. Якщо у відносини боржника застосовуються погрози, шантаж або насильство, можна сміливо звертатися в правоохоронні органи з відповідною заявою. Велику допомогу в роботі з колекторськими агентствами надає досвідчений юрист. Будь-позичальник має право залучити адвоката на свій бік, який буде представляти його інтереси на всіх етапах процедури стягнення. Як показує практика, один факт залучення адвоката зводить нанівець всі спроби протизаконних дій з боку колекторських фірм.

Обмеження на стягнення

- була потрібна згода іншої особи або дозвіл органу для іпотеки майна (наприклад, органів опіки та піклування);

- предметом іпотеки виступає підприємство як майновий комплекс;

- предметом іпотеки є нерухомість, яка має значну художню, історичну або іншу культурну цінність для всього суспільства;

- предметом іпотеки виступає перебуває у спільній власності майно і хоча б один з власників не дав своєї згоди на позасудове задоволення вимог заставодержателя в письмовій чи іншої установленої федеральним законом формі.

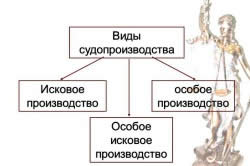

У всіх зазначених випадках стягнення на заставлене майно може звертатися тільки за рішенням суду. Стягнення заборгованості по кредиту примусово в судовому порядку здійснюється в двох процесуальних формах: позовне провадження та наказне провадження. Кожна форма має свої переваги і недоліки, тому вибір якоїсь конкретної залежить від конкретних обставин справи.

наказне провадження

Наказне провадження зручно тим, що дозволяє банку або іншій кредитній установі отримати судовий наказ в більш короткі процесуальні терміни. Такий наказ має силу виконавчого документа, що дає судового пристава-виконавця підставу ініціювати стягнення заборгованості примусово щодо боржника.

Судовий наказ виносять без судового розгляду, сторони для заслуховування пояснень також не викликаються. Копія судового наказу надсилається боржнику, який має право протягом 10 днів з дня отримання наказу подати заперечення щодо його виконання. Якщо в установлений законом термін заперечення надходять, суддя скасовує наказ. Тоді стягувачу роз'яснюються права на пред'явлення його вимог в порядку вже позовного провадження.

Досить часто трапляється, що копія судового наказу не доходить до боржника, він не встигає подати заперечення, тому наказ набирає чинності. До позичальникові приходить судовий пристав-виконавець для примусового стягнення. У таких випадках вкрай важливо з'ясувати причини, чому судовий наказ не дійшов до боржника. У ряді випадків в залежності від причин може бути відновлений термін на подачу заяви про скасування судового наказу. Поважними вважаються наступні причини: знаходження боржника у відрядженні, відпустці, зміна місця проживання, хвороба.

Зверніть увагу, що Цивільний кодекс Укаїни визначає відновлення терміну на вчинення певної процесуальної дії як самостійне вимога, яке вирішується за допомогою проведення судового розгляду. Щоб зупинити стягнення заборгованості до моменту, коли суперечка з кредитною організацією розглядатиметься, позичальник повинен подати заяву про перегляд заочного рішення до суду, який виніс такий акт, якщо термін на скасування наказу був пропущений, додати клопотання про поновлення строку на подачу заяви про апеляційне оскарження рішення. У заяву про апеляційне оскарження рішення крім причини неявки в судове засідання повинні бути внесені підстави, чому відповідач не згоден з стягнутої сумою. Якщо підстави для скасування наказу суто формальні, суд скасувати його не може.

позовна виробництво

Сума взятого кредиту закріплена договором, тому знизити її не представляється можливим. Однак банки і кредитні установи часто вдаються до необґрунтованих штрафів, пені, санкцій, які багаторазово збільшують суму боргу. Таку невідповідну закону в сфері споживчого ринку, громадянського та банківського права практику може перервати грамотний юрист, тому звернення до нього для боржника вигідно і логічно. Після розгляду справи в порядку виконавчого провадження суд виносить судове рішення, яке здійснюється судовими приставами-виконавцями. Закони «Про судових приставів» та «Про виконавче провадження» наділяють їх широким спектром повноважень, щоб стягнути задолжность в примусовому порядку.

Судовий пристав-виконавець має право звертати стягнення на будь-яке майно позичальника, крім того, чиє стягнення заборонено законом. Пристав має право накласти арешт на банківські рахунки, нерухомість, рухоме майно, включаючи земельну ділянку, автомобіль, квартиру, будинок, гараж, побутову техніку, меблі, особисті речі. Крім боргу банку. боржник оплачує і витрати кредитора на проведення процедури, включаючи судовий збір.

Деякі нюанси виробництва

З боку відповідача до суду або до судового пристава-виконавця може бути подане клопотання про надання відстрочки або розстрочки виконання рішення, клопотання про зупинення виконавчого провадження, звільнення від накладеного арешту майна в передбачених законом випадках. Відповідач має право оскаржити дії посадової особи, якщо стягнення заборгованості відбулося з порушеннями закону.

Борг боржника не переноситься на майно його родини або родичів, судовий пристав має право описати і виставити на продаж тільки майно боржника або його частку у спільній власності. Власність сім'ї боржника, близьких його родичів не може бути стягнута в рахунок сплати кредиту боржника. Крім того, кредитор не має права вимагати стягнути борг за рахунок:

Заборгованість за кредитами може примусово стягнути з заробітної плати боржника на підставі виконавчого листа. Зверніть увагу, що загальний розмір відрахувань не повинен перевищувати половину нарахованої заробітної плати, але сума до видачі повинна бути більшою за прожитковий мінімум в розрахунку на самого позичальника та всіх його утриманців.

Поділіться корисною статтею: