Приклад непрямого податку

Державна податкова політика

Своєрідність податкового регулювання полягає в тому, що держава змінює макроекономічне середовище, варіюючи податкові ставки. У цьому полягає політика податків. Характерно, що вони повинні відповідати воспроизводственному принципом, т. Е. Сприятиме зростанню суспільного виробництва, підвищення продуктивності праці. Однак податкове регулювання - справа тонка, тому змінюючи ставку податку, слід чуйно тримати руку на пульсі економічної кон'юнктури.

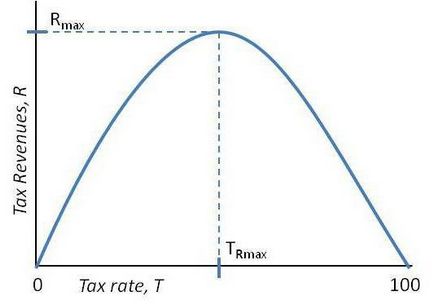

Наочно його закономірності демонструє крива Лаффера, названа на честь економіста з лос-анджелеського університету, який відкрив принцип залежності бюджетних доходів від ставки оподаткування. Функціональну залежність він відобразив класично: по осі абсцис - відсоток, що стягується державою в казну, по осі ординат - сума отриманих податкових. Спочатку дана крива зростає. Економічний сенс цього такий: виробництво на даному відрізку зростає швидше ставки податку, відповідно і економіка прогресує, а податкові надходження збільшуються. Однак на рівні 40-50% ставки оподаткування (для країн I світу) і 35-40% (для країн III світу) крива досягає максимуму і починає спадати. У цьому випадку говорять, що політика податків - дискримінаційна. При відносно високі доходи працюючого населення, податковий тягар складає 40-45% від рівня його доходів.

Прямі та непрямі податки

Податки за характером податкового вилучення поділяють на прямі і непрямі. Базою оподаткування для прямих податків є дохід (зарплата, прибуток, рента, відсоток) або майно (земля, будинок, цінні папери), що належать платнику податків. Прикладами прямих податків можуть бути земельний податок, податки на доходи, на майно, транспортний податок, податок на прибуток. Непрямий податок, на відміну від прямого, має принципово інший характер - надбавки до ціни чи тарифу.

На терріторііУкаіни діють наступні чисті непрямі податки: податок на додану вартість (ПДВ), акцизи і митні збори.

Непрямі податки. ПДВ

Непрямий податок ПДВ успішно поширюється в світових податкових системах. У чому полягає причина його популярності? Швидше за все, в нечутливості до кризових явищ в економіці і ациклічності, адже оподатковується не виробництво, а споживання.

ПДВ як приклад непрямого податку передбачає базою оподаткування (згідно зі ст. 146 НК РФ) реалізацію товарів і послуг на терріторііУкаіни, передачу товарів і виконання послуг, для яких не передбачається відрахування, монтажно-будівельні роботи, що виконуються для власних потреб, ввезення товарів на територію РФ .

Пільгові режими в податковій базі ПДВ

Податковий кодекс виключає з гранично-широкої сфери оподаткування ПДВ деякі операції: звернення рублів та іноземної валюти, передачу майна компанією своєму правонаступнику, перехід майна для статутної діяльності некомерційних організацій, передачу майна в порядку інвестиції, повернення початкового внеску учаснику господарського товариства і товариства, приватизацію фізичними особами державних і муніципальних квартир, конфіскацію, успадкування майна.

Непрямий податок ПДВ також передбачає ряд пільгових ставок оподаткування. По-перше, нульова ставка. Вона використовується для товарів, що експортуються, що визначаються режимом СТЗ (вільної зони митної). Також нею користуються по відношенню до послуг з навантаження, транспортування, супровід товарів, що експортуються, пов'язаних з міжнародним транзитом товарів через терріторіюУкаіни і з перевезення багажу і пасажирів, якщо вони відправлені ні з території РФ.

Що ще входить в податкову базу ПДВ

Юридичні особи та індивідуальні підприємці при заповненні податкової декларації з ПДВ включають в базу оподаткування також:

- Отримані аванси. Винятком є подібні платежі за товари, що обкладаються ставкою 0% (див. Вище) і за продукцію, що має виробничий цикл, що перевищує 6 місяців.

- Засоби, які мають статус «фінансова допомога», але отримані в обмін за продані послуги і товари.

- Відсотки за товарним кредитом, векселями, облігаціями в частині перевищення ставки рефінансування Центробанку РФ.

- Перерахована компенсація за страховими договорами при невиконанні зобов'язань контрагентом.

Але є і виключення з правила: юрособа або ІП, доходи якого за попередні 3 місяці становили не більше 2 млн. Рублів, пише в обслуговуючий податкового органу відповідну заяву і звільняється на 12 місяців від сплати ПДВ.

Про трудомісткості визначення бази ПДВ

Про методику податкових перевірок ПДВ

Давайте розглянемо «внутрішню кухню» податкової, що стосується перевірки, наприклад, непрямого податку ПДВ. Взагалі кажучи, перевірки бувають камеральних, виїзними і включають в себе обидва попередніх виду. За ступенем охоплення бази оподаткування вони поділяються на тематичні та комплексні, суцільні і вибіркові.

Як відбувається камеральна перевірка ПДВ? Податкові інспектори здійснюють її безпосередньо у себе в офісі. До їхніх послуг - раніше надані перевіряється юрособою або ІП податкові декларації і затребуемие під час самої перевірки регістри його бухгалтерського обліку і первинні документи. Виїзна перевірка проводиться безпосередньо при бухгалтерії юрособи (підприємця).

Як правило, напередодні планової виїзної комплексної документальної перевірки ПДВ проводиться камеральна перевірка наданої платником податків звітності по ПДВ і наданих до них розрахунків для подальшого визначення розбіжностей її з фактично визначеної податковими аудиторами по первинним податковим документам.

ПДВ, як приклад непрямого податку, демонструє два напрямки перевірки аудиторами звітності підприємства: повноту представленої в них податкової бази ПДВ і коректності застосування бухгалтерами податкових відрахувань.

Аналіз покупки товарів при аудиті ПДВ

При комплексній перевірці, спочатку ретельно перевіряється наявність первинних документів по постачальниках. Відносно постачальників, фігурування наданих ними товарів і послуг як в оподатковуваної базі, так і відрахуванні (який визначається згідно статті № 171-173 НК Укаїни) можна брати до уваги лише при дотриманні деяких умов. Повинен бути присутнім первинний документ - рахунок-фактура від постачальника, який з бухобліку оприбутковується на відведеному йому рахунку, операція по ньому включена в відповідний звітний податковий період (мається на увазі відповідна податкова декларація).

Прикладом такого відшкодування може служити повернення суми перевищення фактично виплаченого ПДВ над певним НК Україна при такій ситуації: книговидавнича підприємство закуповує папір і фарби, сплачуючи при цьому податок 18%, але готова товарна продукція (книги) оподатковується 10%. Виходячи з вищевказаного сума перевищення податку від закупівлі паперу та фарб над податком за продаж книг - включається в податкові відрахування.

Аналіз продажу товарів при аудиті ПДВ

Продаж товарів відстежується на підставі рахунків-фактур, виписаних перевіряється юрособою, і його журналу продажів (специфічного зведеного податкового регістра, а фактично рукописної бази даних для податкової декларації).

Дана перевірка стосується відповідності регістрів бухобліку по частині розрахунків з постачальниками та підрядниками і розрахунків з підзвітними особами. При цьому другі екземпляри рахунків-фактур обов'язково додаються до журналу.

Непрямий податок ПДВ визначається за принципом нефіктивного операцій (за поставку кожного товару повинен бути відповідний розрахунок безготівково - з поточного рахунку підприємства, або з каси - готівкою). Таким чином визначаються можливі спроби повернення підприємству ПДВ по фактично неіснуючим операціями.

Податківці перевіряють операції по К-ту рахунку 201 01 610 і по К-ту рахунку 201 04 610. Якщо немає рахунку-фактури за продаж товарів (послуг), за ним проводять зустрічну податкову перевірку в бухгалтерії контрагента юрособи. Якщо і там його немає - угода фіктивна, а це є економічним злочином. При цьому звертається увага на хронологічний порядок складання та реєстрації рахунків-фактур. Також вибірково-зустрічні перевірки призначаються і по великих поставок, за якими рахунки-фактури є.

Приклад податкової помилки при продажу товару

Підприємство-постачальник має володіти компетентним юридичним супроводом оформлення договорів. Йдеться про те, що реалізація послуг і товарів завжди повинна проводитися за умови збільшення їх ціни на суму ПДВ. Сторони, що укладають договір, зобов'язані чітко визначити обов'язковий реквізит зазначеної ціни - з податком або ж без податку. У договорі вказується ціна без ПДВ, саме вона виступає базою оподаткування. Тому вкрай бажано в самому договорі виділити суму ПДВ окремим рядком.

Останнє пов'язано з тим, що відповідно до ст. 424 ГКУкаіни боку оплачують ціну товару за реквізитами, вказаними в договорі.

Закінчуючи наш огляд з ПДВ, відзначимо, що він через свого універсального характеру, є одним з найбільш складних за своєю методикою серед існуючих в Україні податків.

Акцизний збір. база оподаткування

Непрямі податки в Україні (крім найбільшого з них - податку на додану вартість) включають в себе федеральний податок - акцизний збір (часто званий скорочено - акцизом) і митні збори. Він стягується з певних груп товарів як при продажу їх на терріторііУкаіни, так і при переміщенні їх через український кордон. Перераховують його до бюджету юрособи та ВП, а фактичними платниками є споживачі, т. К. Він включений в ціну купуються ними товарів. Оскільки сума податку включена в ціну товару, то очевидно, що непрямим податком є акцизний збір.

Як правило, підакцизними є автомобілі, алкогольна продукція, дизельне паливо, моторні масла, пиво, прямогонний і автомобільний бензин, спирт і спиртовмісна продукція, тютюнова продукція.

Згідно статті 182 Податкового кодексу, об'єктом оподаткування є операції з реалізації платником податків підакцизних товарів, вироблених вУкаіни, отримання та оприбуткування даної продукції, окремі типи передачі товарів (давальницька схема), операції переміщення підакцизних товарів за пределиУкаіни.

Пп. 1 п. 6 ст. 182 НК Україна фіксує виникнення підакцизного об'єкта при конфіскації і оприбуткуванню безгосподарних товарів даними непрямим податком. Є об'єктом оподаткування і передача підакцизного майна до статутних фондів підприємств.

Порядок оподаткування акцизом

Не обкладається акцизом експорт підакцизних товарів, передача між підрозділами виробничого підприємства, первинна передача конфіскату для подальшої промислової обробки, ввезення на митну територію підакцизних товарів з наступною відмовою на користь держави, ввезення підакцизного майна в портову СЕЗ.

Податкові органи проводять документальну перевірку, беруть до уваги контракт платника податку зі своїм контрагентом, документи про оплату в комплексі з банківською випискою про перерахування грошових коштів, вантажну митну декларацію, копії підтвердних транспортних документів, що свідчать про вивезення підакцизної продукції за пределиУкаіни.

Податковий період для внутрішньої реалізації підакцизних товарів є місяць, для перевозяться через кордон - згідно ТК РФ.

Приклад визначення суми акцизу

Рішення. Оподатковуваний база складе: 500 х 40% = 200 л.

Сума акцизу, відповідна реалізованої горілці: 200 л х 210 руб = 42 000 руб.

Сума акцизу до сплати: 42 000 - 1650 = 40 350 руб.

Відзначимо, що акциз - непрямий податок, але досить специфічний. Хоча він має на порядок меншу питому вагу в податкових надходженнях, ніж ПДВ, проте його ставки є індикатором ставлення держави до середнього класу.