Інвестиції в структуровані продукти поняття, розрахунки, банківські структурні продукти

- Головна

- інвестору

- альтернативні інвестиції

Пропонуємо вивчити особливості такого виду інвестування, як структурні продукти. Даний вид інвестицій має другу назву - структуровані фінансові продукти. Вони з'явилися в Америці в середині 20 століття. Велика кількість брокерів сьогодні використовують структурні продукти. Розглянемо їх докладніше.

Структурні продукти передбачають поділ інвестиційного портфеля на дві базові частини: ризикову і безрисковую. При цьому портфель будується таким чином, щоб навіть в разі найгіршого варіанта розвитку подій безризикова частина портфеля компенсувала збитки, понесені ризикової частиною. Далі ми розглянемо такі моменти:

Що таке структурні продукти?

Як виконується розрахунок прибутковості структурного продукту?

Класифікація структурних продуктів за рівнем ризиків

Банківські структурні продукти

Переваги та недоліки структурних продуктів

Що таке структуровані фінансові продукти?

Простою мовою поняття структурного продукту можна пояснити наступним чином: це звичайний інвестиційний портфель, що складається з двох частин, одна з яких (захисна) завжди більше ніж інша (ризикова). Інвестиційна стратегія визначає рівень диверсифікації в вашому конкретному випадку. На поточний момент існує безліч програм, які дозволяють відновити капітал навіть при великих збитках.

Однак жодне програмне рішення не позбавить вас від стрибків курсу валют та інфляції. Наприклад, структурним продуктом можна назвати актив, який на 10% складається з акцій, опціонів, індексів, і на 90% з депозиту або облігацій з фіксований прибутковістю на рівні 10% річних. Як ми з вами розуміємо, таких комбінацій можна сформувати безліч.

Як виконується розрахунок прибутковості структурного продукту

При інвестуванні в структурні продукти важливо врахувати дві головні складові: ступінь захищеності капіталу і коефіцієнт участі в прибутку (КУ). Ці два параметри взаємопов'язані, то пак при зростанні коефіцієнта участі ростуть і ризики. Коефіцієнт участі визначає скільки відсотків прибутку отримає клієнт після закінчення інвестиційного терміну. При зростанні базового активу клієнт отримує дохід, в іншому випадку повертає він свій початковий капітал.

При повному захисті ризикової частини депозиту коефіцієнт участі зазвичай є невисоким. Звичайно ж, існують стратегії з більш високими КУ, але в основі великого доходу лежать, як ми знаємо, підвищені ризики.

Давайте розглянемо процес отримання прибутку на прикладі. Припустимо, що ви купуєте структурний продукт з опціонним контрактом на інвестиційний період в 1 рік. Коефіцієнт участі встановлюється на рівні 40%, клієнтові дається 100-відсоткова гарантія повернення коштів після закінчення інвестиційного періоду. Минув рік. Опціон виріс в ціні на 60%. Згідно з угодою, клієнт отримує свій початковий депозит і 24% прибутку. Чому тільки 24%? Щоб відповісти на це питання наведемо формулу, по якій обчислюється прибуток клієнта: 40% прибутковості від 60% прибутку за опціоном => отримуємо ті самі 24%. Умови контракту необхідно максимально уважно вивчати, щоб уникнути неприємних ситуацій з прихованими комісіями продавців СП або коридорів прибутковості.

Ще один приклад. У контракті прописаний коридор прибутковості в межах 60-100%. У разі, якщо ціна опціону виросте на 59%, клієнт не отримає прибутку. Дохід виходить тільки коли зростання базового активу знаходиться в межах встановленого діапазону.

КУ може бути встановлений на рівні 150%. Дохід при такому розкладі буде істотно більше, але і ризики також надзвичайно високі. Сьогодні на ринку представлена інша різновид структурних продуктів: клієнту пропонується створити два портфеля і тримати їх протягом, наприклад, 3 років - в кінці цього терміну клієнт отримує прибуток від того портфеля, який виявився найбільш прибутковим.

Класифікація структурних продуктів за рівнем ризиків

За критерієм можливого ризику структурні продукти поділяються на:

СП зі 100-відсотковою захистом капіталу.

СП з частковою захистом капіталу.

СП з умовною захистом або її повною відсутністю.

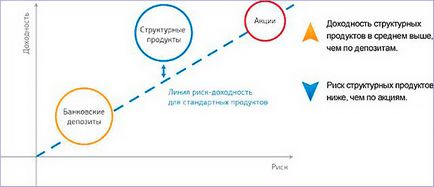

СП дають можливість отримання більш високого прибутку в порівнянні з банківськими депозитами. Однак ризики в СП теж вищі. Потрібно розуміти, що ризик виникає в результаті великої кількості зовнішніх чинників, які різні для кожного окремого виду структурних продуктів. Ось основні чинники ризику при інвестуванні в СП:

Висока ринкова волатильність

Закінчення строку дії структурного продукту - при зростанні базового активу немає можливості фіксувати прибуток

Недоотриманий прибуток. Якщо базовий актив впаде в ціні, в кінці терміну дії СП інвестор отримує тільки початкові кошти, що робить інвестиції збитковими

Зниження ліквідності активів.

Якщо говорити про неторгові ризики, то вони в будь-якому випадку повинні бути мінімальними. Це можливо в тому числі при оформленні структурних продуктів в рамках договору про брокерське і банківському обслуговуванні.

Структурні продукти Ощадбанку

В основній своїй масі пропозиції Ощадбанку по частині структурних продуктів не цікаві для рядових інвесторів і спрямовані переважно на корпоративний сектор. Проте, для фізичних осіб структурні фінансові рішення доступні в рамках довірчого управління ПІФами. Основний недолік цього способу інвестування - високий поріг входження.

Традиційною стратегією для структурованих продуктів є "Захист капіталу". На основі засобів клієнта формується інвестиційний портфель, що складається з депозитів, облігацій, акцій, опціонів і т.п. Залежно від особистих побажань клієнта йому надається або не надається 100% гарантія повернення грошових коштів після закінчення інвестиційного періоду. Величина КУ визначається на основі даних про допустимі ризики, термін інвестування, типі базового активу та інших параметрів. Мінімальна сума коштів для інвестування в структурний продукт по стратегії "Захист капіталу" становить 3 мільйони рублів. Інші продукти мають поріг в 7 мільйонів рублів.

Структурні продукти Альфа-банку

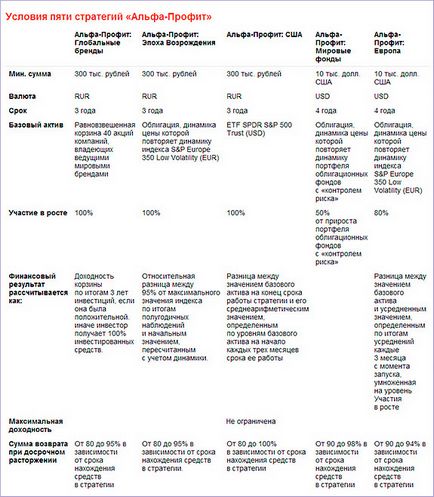

Далеко не всі структурні продукти банків мають корпоративну спрямованість. Альфа-банк пропонує зовсім клієнтам структуровані фінансові продукти з порогом входження від 100 тисяч рублів.

Зверніть увагу! На зображенні вище участь в зростанні є вишерассмотренним коефіцієнтом участі в прибутку. На випадок негативної динаміки базового активу рівень захисту інвесторських коштів обмовляється окремо.

Частка базового активу в складі інвестиційного портфеля становить, як правило, не більше половини. Інша частина портфеля складається з інструментів з фіксованою прибутковістю.

Структурні продукти брокера "Відкриття"

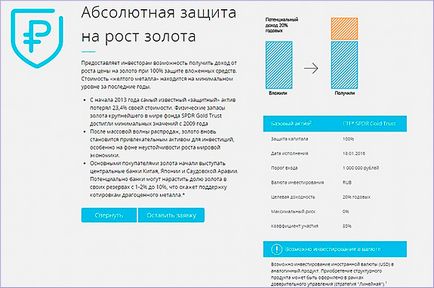

На поточний момент ситуація на ринку структурних продуктів є досить неоднозначною. Рік тому я приймав рішення про те, куди вкласти вільні кошти. Інвестиційний консультант запропонував мені два непоганих варіанти з порогом входження в 250 тисяч рублів і захистом інвестиційного капіталу на рівні 100%. Було запропоновано індекс РТС і SRDR Gold Shares (див. Українська Торгова Система (РТС, RTS): історія, організація торгівлі РТС, ринки, фондовий індекс РТС). Я вибрав другий варіант, оскільки на той момент опціон був перепроданий, був присутній потенціал до зростання.

При оформленні договору на брокерське обслуговування додається відповідна інформація про, що здобувається фінансовому продукті. Ця інформація включає доручення на угоду і формулу розрахунку прибутку за укладеним контрактом. На рахунок прибутку плекати ілюзій не варто, її величина навряд чи перевищить 25%.

Переваги та недоліки структурних продуктів

Ніхто не може передбачити величину прибутку, яку отримає інвестор після закінчення терміну дії структурного продукту. Статистичні дані прибутковості, зазначені в описі - це історія, яка жодним чином не відображає картину майбутнього.

СП - це комплексне фінансове рішення, яке не залежить від якихось сторонніх чинників

Наявність мінімальних торговельних ризиків

Можливість отримання доходу понад 100%.

Високі терміни роботи контракту

Ризик втрати прибутку в разі несприятливої ситуації на ринку

Високий поріг входу.

Підводячи підсумок, хочеться відзначити, що структурні продукти можна формувати самостійно, але тільки в разі наявності виходу на необхідні фінансові інструменти. Головним плюсом СП є відсутність прихованих комісій. Крім того, активи без терміну виконання можна закривати в будь-який час.

Взагалі тема структурних інвестицій є надзвичайно великою. У даній статті ми спробували розкрити лише основні моменти фінансового регулювання СП. Для розуміння масштабності і корисності структурних продуктів пропоную подивитися запис ефіру радіо Фінам FM.

Структурні продукти: загальні поняття

Поділіться цією статтею в: